背靠丰巢的这家快递柜公司上市后7亿募资到位但风险也来了

5月7日,两周前刚刚登陆深交所创业板的智莱科技发布《关于使用募集资金置换预先投入资金的公告》称,新股募集资金7.56亿元,扣除发行费用剩余净额6.99亿元已到账。这些资金将用于投资新增年产8万台、2万套智能快件箱产能的扩建、研发中心建设等项目。

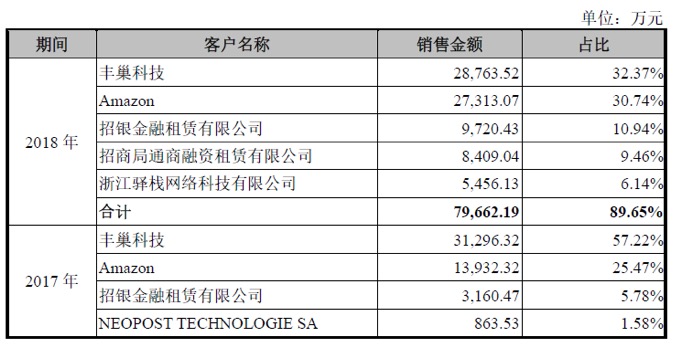

南都记者了解获悉,智莱科技主要是做快递行业“最后一公里”物流配送环节 的智能快件箱的生产和销售。它不仅是丰巢科技的主要供应商之一,还是Amazon智能快件箱产品的唯一供应商。目前,来自丰巢科技和Amazon两家公司的收入占智莱科技总收入80%以上。

截至 2018 年末,丰巢科技的大股东顺丰在智莱科技直接持有股份3.70%。尽管丰巢还处于亏损状态,但智莱科技却抢先一步上市。

受益于全球电子商务和快递业近年来的快速增长及未来较长一段时间的增长预期,智能快件箱下游运营商的网点布局呈现较高速持续增长态势,这也给了智莱科技成长空间。

依据招股书披露,干德义、 杰兴顺、易明莉和西博智能为持股 5%以上的主要发起人。其中,干德义和易明莉曾为夫妻,双方在2015年离婚,但两人“离婚不离厂”,仍是合作伙伴关系,分别担任智莱科技董事长、董事。

干德义是第一大股东,直接持有公司 27.81%的股权。此外,干德义还是股东杰兴顺的普通合伙人、执行事务合伙人,通过杰兴顺、晶辉健分别间接持有智莱科技 5.02%和0.06%的股份。由于三方签署了《一致行动协议》,干德义除直接和间接持有智莱科技共计 32.89%股份外,还有54.72%的表决权。

作为公司实际控制人,干德义的简历颇为传奇。根据招股书披露,1965年出生的干德义曾在广东省东莞监狱依次担任专业方面技术一级警司、副科级干部、副处级干部及三级警司。之后,他先后广东省宏达实业总公司旗下深圳市播钠谷实业有限公司、深圳振宝贸易公司担任法人兼总经理。直到1999年,创立智莱有限,后整体变更为智莱科技,干德义至今担任法人代表、董事长兼总经理。

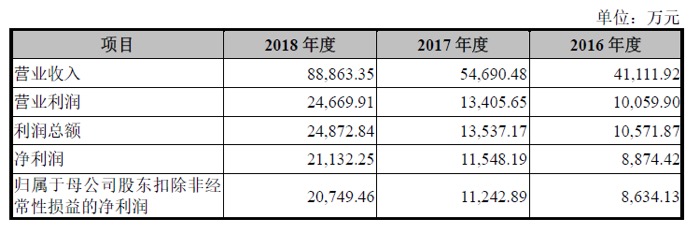

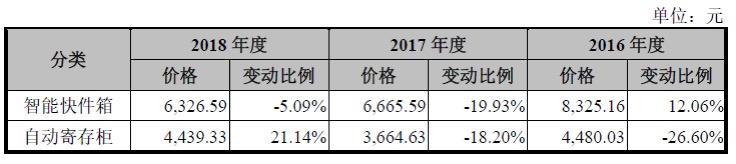

2018年度,智莱科技实现营业收入8.89亿元,同比增长62.5%,净利润2.11亿元。依据招股书披露的信息,智莱科技主要经营业务收入来自于智能快件箱、自动寄存柜产品营销售卖,公司在深圳、湖北拥有两个生产基地,各类寄存柜和智能快件箱年产能12万台(总产量15万台),产能利用率达96.51%,二者总产量、成本和收入总体均呈现上升趋势,但销售单价年年在下降。受电子商务及快递行业快速地发展,智能快件箱的毛利从2016年的1.87亿元,增长至2018年的3.94亿元。

智能快件箱慢慢的变成了消费者接收包裹的主流方式之一。国家邮政局《2018年中国快递发展指数报告》统计显示,2018年主要企业投入运营智能快件箱27.2万组,新增7万组,箱递率达8.6%,投递效率显著提升。顺丰控股2018年报显示,其参股的丰巢科技在社区/写字楼安装运营的智能快递柜约15万个。

南都记者通过调查了解到,2018年丰巢累计寄件量近3千万、取件量近25亿,占全国快递完成量比例近5%,前不久丰巢已完成对于e栈快递柜的整合接盘,将继续与中邮速递易、菜鸟快递柜等主要品牌“瓜分”市场。

招股书显示,2016-2018年三年,伴随着全球快递行业发展,应用于快递“最后一公里”配送环节的智能快件箱业务在总营收中贡献比例超过了9成,收入逐年上升(如下图);而受制于公司整体产能等因素,自动寄存柜带来的收入占比有所下降。

南都记者发现,招股书数据反映出智能快件箱和自动寄存柜销售单价年年在下降的趋势,成本一直上升。如智能快件箱销售单价由2016年的8325元下降到2018年的6326元,分类产品总体成本则由19466万元上升到43924万元。

对此,智莱科技表示,2017-2018年,由于外销智能快件箱占比下降、副柜(通常一套智能快件箱为一台主柜与多台副柜组合而成)销量占比上升(平均单价低于主柜)等因素,公司智能快件箱平均单价较上年下降;报告期内,自动寄存柜产品因为应用领域不相同,产品品种多样、规格各异,产品单价不完全一样,导致自动寄存柜平均单价在报告期内呈现波动。

而在成本方面,招股书提到,主营业务成本提升主要由于收入增长迅速,生产所带来的成本由材料、人工和制造费用构成;报告期内生产成本中制造费用金额为2707.93万元、3008.23万元、4798.25万元,呈逐步增加趋势,“主要系公司生产规模逐步扩大所耗用能源数量增加,和公司持续对生产设备做投入,每年固定资产折旧上升。”

据介绍,目前智莱科技所处行业产业链下游,主要面向智能快件箱的各类运营商及应用客户,以提升“最后一公里”揽派件成本、效率提升问题,丰巢科技、Amazon(亚马逊)等企业均是其重点客户群体。其中智能快件箱“因下业本身由大规模的公司占据主要市场占有率、行业资源相对集中,客户数量相对少,集中度较高”,自动寄存柜“主要客户群体是大型商场、超市、主题乐园、水公园、图书馆、企业及政府机关单位,因下业应用场景相对分散,客户数量相对较多(如沃尔玛、华润万家、长隆集团等),集中度较低。”

依据招股书,智莱科技主要客户丰巢科技、Amazon两家企业2018年的销售金额合计占比超过了6成(如下图),与招商局集团旗下公司、浙江驿栈网络科技有限公司(菜鸟供应链持股55.81%为最大股东)构成其前五大客户;报告期内(2016~2018年),公司与丰巢科技、Amazon的合计销售额为3.49亿元、4.52亿元、5.61亿元,占比分别为84.79%、82.70%和63.10%。也就是说,丰巢等企业的经营情况,会对智莱科技业绩产生直接影响。

但事实上,智能快递柜盈利难,慢慢的变成了这一行业长期以来面临的“痛点”。南都记者此前曾梳理丰巢科技和三泰控股(原速递易母公司)的财务数据了解到,智能快件箱行业相应的硬件设备投入、设备折旧及运营费用等成本大幅度增长,均为运营公司能够带来了不同程度的亏损,收入主要源于快递员投递、用户寄件、广告等,变现渠道受限。

中邮速递易运营副总经理胡星宇曾告诉南都记者,未来快递柜通过基本的寄件能找到更多变现的渠道和方法,开发新的功能如新零售、生鲜柜、前置仓等,借助机柜靠近用户的特性,在末端交付背景下探索更多可施展、挖掘的空间。

有分析称,在目前快递柜盈利难的背景下,高度依赖丰巢科技的智莱科技能否在未来保持稳定的盈利能力尚存在比较大变数,若相关客户企业亏损扩大或将对其收入产生不利影响。

南都记者梳理公开资料注意到,丰巢科技2018年1~5月营收2.88亿元,归属母公司纯利润是负(2016、2017年净利润由-2.50亿元跌至-3.85亿元),招股书提到,“如果(丰巢)一直处在大额亏损状态,且未能取得足额后续融资”,“无法保持或持续提升市场占有率”,会给公司的生产销售带来重大不利影响。

招股书对于存在的风险也进行了阐述,除了面临激烈的市场之间的竞争,还存在原材料价格上升、无法有效控制售后费用金额增长、核心技术人才流失、产品质量存在缺陷、知识产权纠纷、研发能力不够、人力成本上升等风险。

智莱科技方面坦白说,“若未来快递行业出行增长放缓、快件配送需求量增速下降、智能快件箱需求量降低的情况,公司的客户可能因此调整网点布局计划及节奏、缩减订单或出现因财务情况恶化而延迟支付货款的情况,从而对公司的经营业绩产生重大影响。”

基于当前发展的策略,智莱科技表示,随着这次募集资金和投资项目的实施,公司力争3年内实现产量翻番,计划达到年产20万台(4万套)的生产规模,以实现用户一直增长的需求,并将进一步加大在二三线城市的营销与服务网点布局,加大拓展海外市场;为此还拟成立自动寄存柜、智能快件箱、分拣及自动仓储三大研发事业部,加大在物流行业领域的开发、扩大市场占有率。